海外不動産の税金のキホン(5/5)

| 【著者】 | 信成国際税理士法人 |

|---|---|

| 【第2章】 | 海外資産の取得に関する税金 |

当社主催の海外不動産に関する税金のセミナーでお世話になっている信成国際税理士法人の福島先生が執筆した本がございます。今回は福島先生より本の内容を一部ご紹介頂きました。本は5部構成になっており5回に渡って内容をご提供したいと考えております。

第5章 節税と調査・「お尋ね」の対応策

SECTION 1.税務当局からの「お尋ね」(自主的な行動がカギとなる)

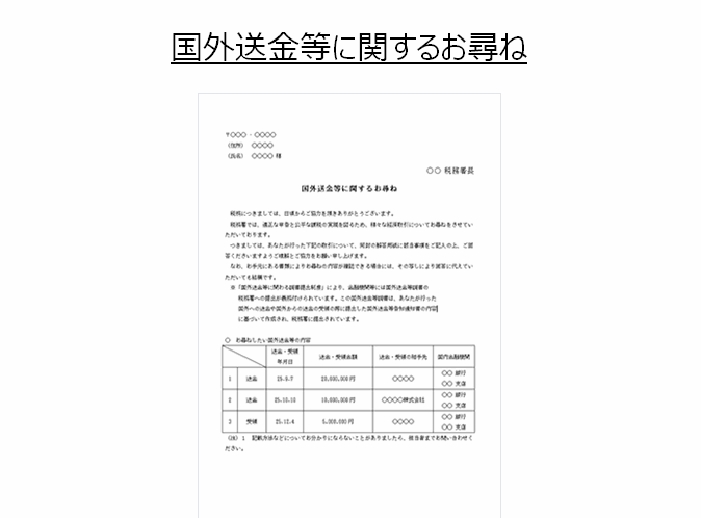

1.「お尋ね」とはどのようなものか

資産の売買や運用などを行っている方が、ある日突然、税務署から「お尋ね」という手紙を受け取ることがあります。この「お尋ね」とは、税務署が納税者に対し、贈与や相続の有無、海外資産の保有状況、国外送金の内容などといった詳細についての問い合わせの文書です。法的には「回答する義務はない」とされていますが、返答しなければ、何か落ち度があると怪しまれる可能性があります。 なぜこのような「お尋ね」が届くのでしょうか。実は、一般の納税者が想像する以上に、税務署は国民のお金の動きや財産状況を細かく把握しています。なぜなら、国外送金等調書制度や国外財産調書制度などといった調書制度が、納税者の財産状況をガラス張りにしているからです。 たとえば、国外送金等調書制度は、1回あたりの送金金額が100万円以上である場合に、日本の金融機関が自動的にその送金記録を税務署に提出するシステムです。国内から海外の送金だけでなく、海外から国内への送金も漏れなく税務署に報告されます。そのため、数百万単位の国内への入金や国外への送金があった場合、税務署は海外資産の申告漏れや海外での運用益や売却益の無申告の可能性を疑い、その納税者に対し「お尋ね」を送付します。つまり、申告漏れの当たりをつけてから「お尋ね」を送っているというわけです。 税務署では申告漏れや脱税の可能性を発見すべく、様々な情報を入手していますが、それでも海外の情報の入手は困難です。特に、国外の金融機関の現地口座を日本の税務当局が調査することはきわめて難しいものです。そのため、先述のような調書は、納税者の国外財産や海外での収入の把握に効果的なのです。 では、「お尋ね」が届いた場合はどのように対処したらよいのでしょうか。よくあるケースが「お尋ね」を受け取るとすぐに納税者自身が税務署に足を運ぶケースです。この場合、税務署の担当官と話したが最後、海外の資産や収入についての無申告を指摘され、本税だけでなく、多額のペナルティを課されてしまいます。さらに、後々頻繁に税務調査を受けることにもつながりかねません。 「お尋ね」が届いたら、まずは国際税務を専門とする会計事務所に相談するのがベストです。無申告の場合、指摘されてはじめて申告・納付すると本税に対し15~20%のペナルティが課されますが、自ら気づいて自主申告した場合は5%のペナルティで済みます。「お尋ね」が届いて慌てるのではなく、まずは一呼吸おいて、専門家に相談し、対策を講じるようにしましょう。

2.「言わなければバレない」時代は終わった

海外に資産を持っていることにより発生する税金についてこれまで考えてきました。 「海外に資産があったって日本の税務署が把握できるはずがない」「言わなければ知りようがないから大丈夫」とお考えになる方がまだまだ多いのが現状です。しかし、実際には、次のような事情により、世界中の税務のネットワークが徐々に固められ「言わなければバレない」状況ではなくなってきています。 ・日本においては、国外財産調書制度の創設により、居住者の海外資産については日本の税務署への報告が義務化されました。 ・EUの利子所得指令やOECDの租税に係る金融情報の自動交換の宣言の採択などにより、世界各国と日本の課税当局の情報交換がよりスムーズになりました。その。結果、国外財産調書に記載されている内容の裏付けが容易になりました。 つまり、国内での申告と同様、海外資産についてもきちんと申告しなければ、後日、税務署から「お尋ね」が来る可能性がきわめて高くなったのです。 今後もマイナンバー制度による納税者の財産の紐づけ、超富裕層についてのリスト化及び専用の調査管理チームの設置などが予想されます。海外資産の管理体制は厳しくなることはあっても、その手が緩められることはないでしょう。

SECTION 2.海外資産についても税務調査は行われる

1.調査対象の選定 国外送金等調書は年間800万枚以上が税務当局に提出されていますが、そのすべてに対して「お尋ね」を送っているわけではありません。 税務当局はどのような情報を基に調査対象を選定するのでしょうか。具体的な基準は明らかではないものの、概ね以下のような情報を総合的に判断して調査対象を選定していると考えられます。 ①所得税・相続税・贈与税の申告書の内容 ②国外財産調書・国外送金等調書・財産債務調書等の内容 ③他の税務調査において税務当局が独自に入手した情報 ④有価証券報告書や新聞・雑誌等の記事等の公表されている情報 ⑤海外の税務調査において海外の税務当局が入手した情報 ⑥パナマ文書等の海外で明らかになった情報 このうち、海外資産に関するもので直接税務調査に結びつきやすいものは、②、⑤ではないかと考えられます。実際のところ、税務当局から「お尋ね」が送られてくる場合には、かなりの確率で申告漏れが指摘されることになるのではないでしょうか。

2.具体的な調査の流れと調査事例

海外資産の調査の場合、いきなり個人の自宅に税務調査官が訪ねてくるケースは多くはありません。通常は「お尋ね」により税務当局が疑義を持っている事項に回答を求め、その回答に基づいて適正な税務申告を指導することになります。この「お尋ね」に回答しない場合には、自宅に税務調査官が訪ねてくることもあるでしょう。 1.海外の会社から給与を得ていたケース 外資系の会社の従業員で、日本だけでなく海外の親会社からも給与を受け取っており、その給与の送金に対して税務当局から「お尋ね」が送られてきました。税務当局に相談することなく、当該給与を課税対象として修正申告書と「お尋ね」に回答した結果、過少申告加算税は発生することなく、最低限の納税で終わらせることができました。 2.海外の不動産を売却したケース 海外の不動産を売却し、そのお金を日本に送金したところ税務当局からお尋ねが送られてきました。不動産の所在地の税制では、不動産の譲渡所得に対し課税は発生しなかったため、税務当局に説明したところ、日本では課税対象となり数百万円の納税が生じる可能性が高いということが判明しました。 多くの場合、税務当局の指摘通り納税することになるのですが、このケースの場合、税法の解釈によっては納税額を減らせる余地がありました。そこで、所得税の申告書を改めて提出し、税務当局と交渉した結果、納税額はゼロとなりました。 3.想像以上に重い税金の「罰金」 ここで、もし、適正な税務申告をしなかった場合、あるいは少なく納めすぎた場合のペナルティについて考えていきましょう。 基本的に、申告や納税が1日でも期限を過ぎたら、その時点でペナルティが課されます。これは予想外に重いものです。本来納税すべき税額に加えて過少申告加算税、延滞税などが課税されます。 1.過少申告加算税 【内容】期限内に確定申告をしたけれど、その後に修正申告や更正を受ける事で追加の税金が発生した場合のペナルティです 【税額】追加で納付する本税×10% ただし、追加税額のうち、期限内に申告した額か50万円のどちらか多い方の金額 を超える部分については、10%ではなく15%です。ただし、税務署が通知する前に自主申告したときは課されません。 2.無申告加算税 【内容】期限内に確定申告をしなかった場合で、納付すべき税金があった場合のペナルティです 【税額】納めるべき本税×15% ただし、税務調査が予想される前に自主申告した場合は5%に減額されます 3.重加算税 【内容】1、2が生じる場合で、事実を隠したり、または仮装経理をした場合に1や2の代わりに課されるペナルティです 【税額】1の代わりに課される場合は、追加本税×35%となります 2の代わりに課される場合は、納付税額×40%となります 4.延滞税 【内容】期限内に税金を納めなかった場合のペナルティです 【税額】未納となっている本税×「年14.6%と特例基準割合+7.3%のいずれか低い割合」 ただし、納付期限の翌日から2か月間は「7.3%と特例基準割合+1%のいずれか低い割合」です ※特例基準割合とは、前々年の10月から前年の9月までの各月の銀行の新規の短期貸出約定平均金利の合計を12で割った割合として前年の12月15日までに財務大臣が告示する割合に、年1%の割合を加えた割合のことを言います。 また、住民税などの地方税は、所得税計算を課税計算の基準としているものがあります。つまり、所得税の納税義務があるなら、必然的に住民税などの納税義務も発生します。住民税などについても附帯税にあたるものがあります。過少申告加算金、不申告加算金、重加算金、延滞金などです。 青色申告の承認を受けている不動産オーナーや事業主が、海外に保有している収益物件について無頓着でいたために、後日その事実が発覚した場合、65万円の特別控除や繰越控除といった特典がなくなるだけでなく、上記のような重いペナルティが課されます。特に、悪質な隠ぺいがあったと見なされて重加算税を課せられた場合には、納税のための出費がかさむだけでなく、後々税務署のブラックリストに名前が載ることになり、税務調査を頻繁に受ける可能性が高くなります。

3.たとえ一部の税金でも罪は罪!脱税は犯罪

「海外に資産を持つ」となると、数百万や数千万レベルではなく、中には億単位の財産を保有するケースも少なくありません。財産の価額が大きければ、そこから発生する所得税や相続税、贈与税の額も当然大きくなります。人によっては魔が差して、「海外だから把握のしようがない」と隠してしまおうとすることもあるでしょう。 納税義務があることを知りながら、嘘をつくなどの不正行為で納税を免れたり、あるいは納税額をごまかしたり、還付を受けたりする行為を脱税といいます。「脱税額が1~2億円程度で告発や起訴がなされる」と一般的には言われていますが、事例によっては数千万円の脱税額でも告発・起訴をされていることもあります。 「全ての税金ではなく、一部だけ、ちょっと安くするだけ」という気持ちも芽生えるかもしれません。しかし、たとえ一部であっても脱税は犯罪です。脱税行為に対する刑罰は、基本的に10年以下の懲役もしくは1000万円以下の罰金とされています。 脱税行為の影響は、実刑だけではありません。社会的信用を失うことで、仕事やプライベートにも大きく影響します。同時に、納税者一人が罪を犯すことで、家族全員にマイナスの影響が及びます。一度生じた事実は消えないのです。 また、一般の納税者では、節税なのか脱税なのか、それとも租税回避なのかの区別がつきにくいものです。つまり、海外資産から生ずる納税については、安易な姿勢でいると思わぬ痛手を被る可能性が高くなるのです。

4.国外財産調書を出さなかった場合のペナルティ

「2取得」の国外財産調書の項目でも書きましたが、国外財産調書を提出しなかった場合、あるいは嘘の記載をした場合のペナルティは、最悪の場合、「1年以下の懲役又は50万円以下の罰金」という、かなり重いものです。税務上の調書の提出義務でここまで刑事罰が課されるものは基本的にありません。裏返せば、国税当局が、納税者の海外財産の把握に非常にやっきになっていることを象徴しています。また、仮に懲役刑や罰金刑が科されなかったとしても、国外財産から発生する所得についての税金で加算税が発生した場合、これに5%プラスされてしまいます。 ただし、自ら未提出や記載漏れに気づいて自主的に正しい調書を提出した場合には、期限内に提出したものと同等に扱われます。国外財産に関連する所得税や相続税について加算税が課せられたとしても、正しく記載した国外財産調書を期限内に提出していれば、5%軽くしてもらえます。 そもそも、税務署の調査を受ける前に、自主的に修正申告書を作成し提出すれば、過少申告加算税はかかりません。つまり、自らのミスに気づいたら、隠したりごまかしたりしないで、自主的に行動すれば、税務署も納税者の正直で誠実な姿勢を認めてくれるということです。

5.海外資産も国内資産と同じ!まずは専門家に相談しよう

海外資産についても国内財産と同様、税務当局の管理チェック体制がかなり整えられている今、もはや、知らぬ存ぜぬで押し通せる時代ではなくなりました。むしろ、納税者自身が積極的に海外資産についての納税や申告への意識を高める必要に迫られています。 海外投資が浸透してきた現在、投資についての知識は深くても、納税に対する関心が低い人がまだまだ多いのが現状です。「海外投資→発生した収益について日本でも納税しなくてはならないのではないか」と思考が働き、自ら適正な申告や納税のために行動する人は、それほど多くありません。大多数は、気づかない、あるいは関心が低い人々です。そして、もっともムダに高額の税金を払わなくてはならないのは、実はこの気づかない、あるいは関心が低い人たちなのです。 海外投資をした場合、納税者が無申告であっても、税務署は海外との税務当局との連携や送金状況などから、その財産状況や所得状況について常にデータを収集しています。税務署が「この人はあやしい」と目をつけたら、そのあやしい納税者にお尋ねを送ります。元々税金に対する関心がない場合、納税者は、そのお尋ねを片手に税務署に行きます。洗いざらいを話した時点で、税務署が税務調査を行うことはほぼ確定になります。一度税務調査が確定してしまうと、非違を認めて修正申告書を提出することになります。それだけではありません。本税だけでなく、無申告加算税、延滞税が課されます。調査内容によっては重加算税が課されることもあるでしょう。税務に関する専門的な知識がなければ、根拠をもって税務署と対抗することもできません。また、「お尋ねを税務署に持参する」ということは「故意に無申告であったことを認める」ことになります。つまり、税務署にお尋ねを持参した後で専門家に相談しても、もはや交渉の余地はないのです。 海外資産についての税務は、基本的に、一般の納税者だけでは対処しうるものではありません。日本と海外の税務の知識や条約に対して精通していなければ、適正に税務申告を行うことができないからです。 海外資産についてのお尋ねが来たら、すぐに税務署に行くのではなく、まずは税理士などの専門家に相談すること。期限内に申告しなかったとしても、自主的に修正申告を行えば、無申告加算税は軽減されます。「海外資産についても日本で納税」という意識をまずは持ち、早々に税理士などの専門家に相談して対策を練るのが得策だといえるでしょう。

講演者

信成国際税理士法人 パートナー

信成国際税理士法人 パートナー

米国公認会計士

福島 真一略歴 2000年 東京大学経済学部卒業 株式会社山武(現アズビル株式会社)入社 2006年 税理士法人プライスウォーターハウスクーパース(現PwC税理士法人)入社 2013年 信成国際税理士法人参画 株式会社山武において、連結決算の取りまとめおよびレポーティングを行い、税理士法人プライスウォーターハウスクーパースにおいて、特定目的会社、海外からの投資および外国法人に係る税務など国際税務およびその周辺業務を経験しました。現在は海外に資産を有する国内の富裕層及び日本に在住する外国人に対して、所得税・相続税を中心とした国際資産税サービスを提供しています。 東京弁護士会多摩支部、株式会社オウチーノ等でセミナー講師を務めており、「海外資産の税金のキホン」 (2016年7月/税務経理協会)等を執筆しています。